I dati del terzo trimestre 2024 del noleggio auto mostrano un calo complessivo delle immatricolazioni del 21,96%. Secondo l’analisi congiunta condotta da ANIASA (Associazione Nazionale Industria dell’Autonoleggio e Servizi Automobilistici) e Dataforce, soffrono entrambi i comparti dell’auto noleggio. Il Noleggio a Lungo Termine (NLT) è in forte sofferenza sia su base trimestrale, -22,70%, sia su base annua -16,45%. Il Noleggio a Breve Termine (NBT) soffre nel terzo trimestre -14,98% ma rimane positivo su base annua +21,41%.

Confronto con il 2023: un anno di transizione

È importante contestualizzare questi dati negativi considerando che il 2023 è stato un anno record per il settore del noleggio a lungo termine. L’eccezionale performance del 2023 era stata alimentata da un ampio portafoglio ordini, in parte dovuto alle consegne ritardate del 2021 e 2022. Pertanto, il calo osservato nel 2024, particolarmente evidente nel terzo trimestre 2024 del noleggio auto, può essere interpretato più come un ritorno a livelli di mercato più sostenibili che come un segnale di crisi del settore.

Il noleggio a breve termine, d’altra parte, ha mostrato segnali di ripresa significativi dopo la pandemia di COVID-19. Tuttavia, l’accelerazione osservata nei primi mesi del 2024 ha perso slancio, in particolare nel terzo trimestre 2024 del noleggio auto. Nonostante questo rallentamento, il settore del rent-a-car mantiene una quota di mercato del 6,71%, un livello che non si vedeva da tempo.

Quote di mercato e tendenze settoriali

Nel 2024, la quota di mercato del noleggio a lungo termine è scesa al 19,95%. Complessivamente, il settore del noleggio rappresenta il 25% del mercato automobilistico italiano, una percentuale che sottolinea l’importanza crescente di questo segmento nell’ecosistema della mobilità nazionale.

Alberto Viano, Presidente di ANIASA, ha commentato questi dati sottolineando che, nonostante il rallentamento delle immatricolazioni evidenziato nel terzo trimestre 2024 del noleggio auto, il settore è destinato a chiudere il 2024 con un aumento della flotta veicoli, superando 1.350.000 unità in circolazione in Italia. Questo dato evidenzia la resilienza del settore e la sua capacità di adattarsi alle mutevoli condizioni di mercato.

.

Analisi per tipologia di utilizzatore

Un’analisi dettagliata del noleggio a lungo termine rivela tendenze interessanti nella distribuzione tra clienti privati e aziendali. Dopo un periodo di crescita tra il 2020 e il 2021, la quota di mercato dei privati ha subito una contrazione significativa nel 2022 e 2023. Tuttavia, il 2024 ha visto un timido segnale di ripresa, con la quota di mercato dei privati che è risalita al 15%.

Questo significa che nel 2024, 85 noleggi su 100 nel segmento del lungo termine sono appannaggio dei clienti aziendali. Questo dato sottolinea la continua predominanza del settore business nel mercato del noleggio a lungo termine, nonostante le fluttuazioni recenti.

Panoramica dei principali operatori

Noleggio a lungo termine

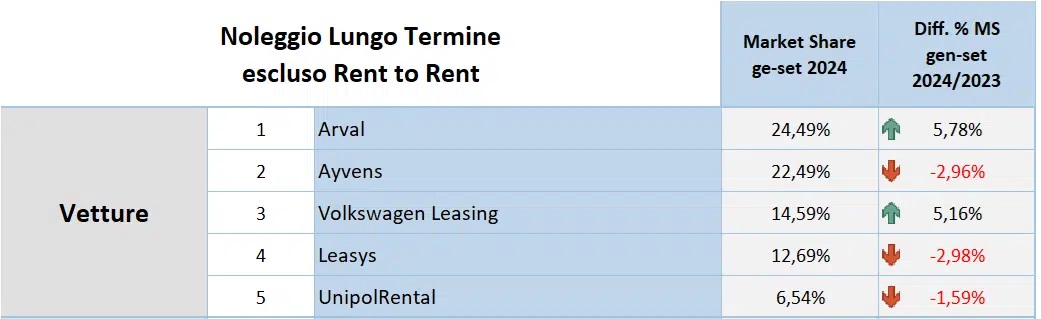

Nel segmento del noleggio a lungo termine, Arval mantiene saldamente la leadership con una quota di mercato del 24,5% nei primi nove mesi del 2024. Nonostante una leggera flessione delle immatricolazioni nel terzo trimestre (-3,4%), la sua quota di mercato è salita al 26,7% in questo periodo.

Al secondo posto si posiziona Ayvens, il nuovo colosso nato dalla fusione tra ALD Automotive e LeasePlan. La distanza tra Ayvens e Arval è relativamente contenuta, con circa 4.500 unità di differenza nei primi nove mesi dell’anno. Tuttavia, Ayvens ha registrato un calo significativo delle immatricolazioni nel terzo trimestre (-40,5%).

Volkswagen Leasing si è distinta come l’unico player tra i principali operatori a mostrare una crescita significativa nel terzo trimestre, con un aumento delle immatricolazioni del 34,8%. Al contrario, altri operatori come Leasys e UnipolRental hanno registrato contrazioni importanti.

Nel segmento dei veicoli commerciali leggeri (LCV), Arval mantiene la leadership annuale, seguita da Ayvens. Tuttavia, nel terzo trimestre, Leasys ha registrato il maggior numero di immatricolazioni in questo segmento.

Noleggio a breve termine

Il mercato del noleggio a breve termine ha visto un cambio al vertice nel 2024. Mentre nel 2023 Avis Budget Italia era il leader indiscusso, quest’anno Europcar ha assunto la posizione dominante sin dal primo trimestre. Avis si è dovuta accontentare del secondo posto nella classifica dei primi nove mesi, seguita da Hertz e Sixt.

È interessante notare come la classifica del terzo trimestre presenti una dinamica differente: Europcar, Avis e Hertz hanno significativamente ridotto le loro immatricolazioni, lasciando spazio a nuovi protagonisti. In particolare, l’insieme dei noleggi delle Case auto e dei concessionari ha dominato le immatricolazioni in questo periodo, seguito dal dato complessivo dei piccoli operatori di rent-a-car locali.

Nel segmento dei veicoli commerciali leggeri per il noleggio a breve termine, il mercato rimane molto frammentato. L’insieme dei piccoli operatori mantiene la leadership sia nella graduatoria trimestrale che in quella annuale, seguito a distanza da player come Avis Budget Italia, Hertz, Noleggiare ed Europcar.

Prospettive future e sfide del settore

Il Presidente di ANIASA, Alberto Viano, ha evidenziato alcune sfide e opportunità chiave per il settore:

- Rinnovo del parco auto nazionale: Con oltre 10 milioni di vetture ante Euro 4 ancora in circolazione in Italia, il settore del noleggio può giocare un ruolo cruciale nell’accelerazione del ricambio del parco auto nazionale, promuovendo l’adozione di veicoli più moderni e meno inquinanti.

- Opportunità fiscali: La Legge sulla Delega Fiscale e la prossima Legge di Bilancio offrono l’opportunità di allineare la fiscalità dell’auto aziendale italiana con quella degli altri Paesi europei. Secondo le analisi di ANIASA, un graduale riequilibrio fiscale, specialmente per le nuove vetture elettriche e ibride, potrebbe portare a una significativa diffusione di questi veicoli nel parco nazionale (stimata in 100.000 nuove vetture “alla spina” in più in tre anni rispetto alle previsioni attuali).

- Benefici ambientali e di sicurezza: L’incremento del noleggio e l’adozione di veicoli più moderni non solo contribuirebbero alla riduzione delle emissioni inquinanti, ma avrebbero anche un impatto positivo sulla sicurezza stradale.

- Ritorno sull’investimento per l’Erario: ANIASA stima che le misure proposte per incentivare il settore potrebbero generare un ritorno sull’investimento del 50% per l’Erario, evidenziando i potenziali benefici economici oltre a quelli ambientali e di sicurezza.

In conclusione, il mercato del noleggio veicoli in Italia sta attraversando una fase di transizione, caratterizzata da sfide significative ma anche da importanti opportunità di crescita e innovazione. La capacità del settore di adattarsi alle nuove dinamiche di mercato, di sfruttare le opportunità normative e fiscali, e di contribuire attivamente al rinnovamento del parco auto nazionale sarà cruciale per determinare il suo successo futuro e il suo ruolo nell’evoluzione della mobilità in Italia.