Analisi SmarLand in collaborazione cone Assodimi dell’effetto Covid-19 sul noleggio macchine operatrici nei mesi di Marzo e Aprile 2020.

Che effetto ha avuto il Covid-19 sul noleggio per il periodo Marzo e Aprile 2020? Assodimi in collaborazione con SmartLand ha cercato di dare una risposta a questa domanda. Ad Aprile erano stati diramati i dati relativi al primo trimestre e al mese di Marzo. Quello di Lunedì 18 maggio è stato quindi un aggiornamento ad Aprile 2020 sulla situazione generale del noleggio macchine operatrici.

Come lo scorso webinar, ad aprire e introdurre il tema è stato Marco Prosperi direttore Assodimi, a seguire Federico Della Puppa di SmartLand ha snocciolato dati e statistiche. Per l’occasione il pubblico è stato coinvolto con sondaggi instantanei tramite Mentimeter.

Analisi del contesto economico generale

Come la scorsa volta, l’analisi di Della Puppa parte da quella del contesto economico generale e del mercato di riferimento delle costruzioni. Viene pertanto ripreso il concetto che, nel periodo ante Covid-19, l’Italia fosse in fase congiunturale e che gli investimenti nel settore delle costruzioni stessero,invece, tornado a un livello pre-crisi 2008. In generale la situazione del mondo delle costruzioni poteva definirsi come quella di un leggero galleggiamento.

Da notare come nell’area Euro, il settore delle costruzioni vedesse il mese di Gennaio con un output di +6,9% composto da +5,4% di lavori di edilizia e + 13,3% di lavori di ingegneria. Nel mese di Febbraio, invece, l’output è – 0,9% composto da -1,9% da lavori di edilizia e +4,0 % da lavori di ingegneria, a testimonianza di come il traino del settore provenga da lavori soprattutto alle infrastrutture.

Dalle stime del FMI, risulta che l’effetto Covid-19 porterà il PIL dell’Italia a – 9,1% per il 2020. Nel 2021 ci sarà un timido rimbalzo del +4,8%.

C’è però un indicatore strutturale piuttosto importante da considerare per il settore delle costruzioni. I tempi delle commesse. Si tratta della durata dei lavori che le imprese hanno in carico. Il valore è andato via via aumentando dal 2014 a oggi. Le imprese che operano nel settore dei lavori di ingegneria, hanno commesse mediamente più lunghe del passato e che possono garantirgli lavori per circa 18 mesi. Un dato simile potrebbe indicare un impatto minore della congiuntura sul settore delle costruzioni.

Indagine sul campione di aziende.

Il campione è composto da 91 aziende che hanno partecipato all’indagine. Si tratta di aziende che per il 47,3% appartengono alla fascia di fatturato da € 1 a € 5 milioni, al 12,1% tra i € 5 e i € 10 milioni, 24,2% oltre i € 10 milioni, 16,5% sotto il 1 milione .

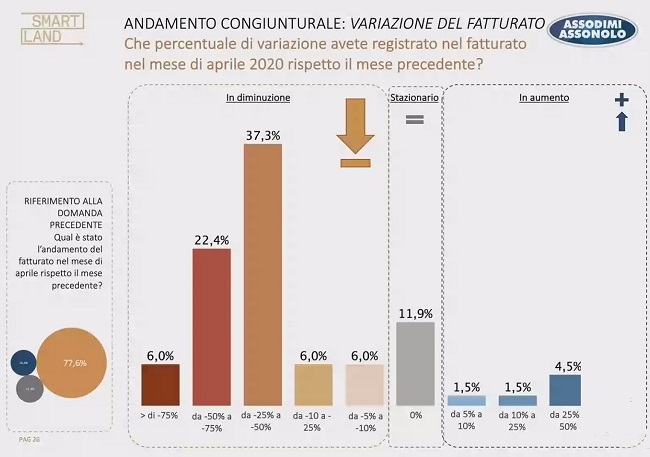

L’87,9% delle aziende ha risposto che il fatturato è sceso nel bimestre Marzo-Aprile 2020. Si tratta quindi dei due mesi dove si è concentrato l’effetto del Covid-19 sul noleggio. Nell’analisi per fascia di fatturato, emerge come siano le imprese sotto il milione di ad aver patito maggiormente il lock down. Il 100% dichiara, infatti, un calo dell’attività. Le aziende più dinamiche sembrano invece quelle comprese nella fascia da 5 a 10 milioni.

La fetta più consistente ha registrato cali che vanno oltre il 25% rispetto all’anno precedente. Un 4,4% è rimasto stazionario e un 5,5% ha addirittura aumentato il fatturato.

Il 73,6% ha, invece, continuato l’attività di noleggio durante il mese di aprile e anche in questo caso le imprese nella fascia da 5 a 10 milioni si dimostrano le più dinamiche.

Segnali di ripartenza

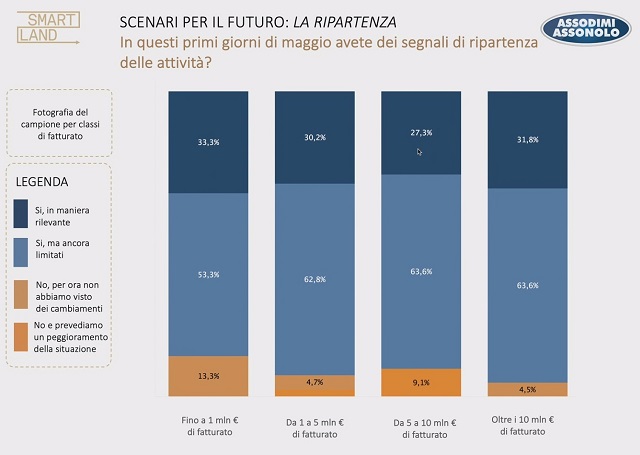

Dall’indagine emergono alcuni segnali positivi di ripartenza. Il 61,5% risponde di aver avuto segnali di ripartenza seppur limitati e addirittura il 30,8% con segnali di ripartenza importanti.

I segnali di ripartenza maggiore arrivano dalle imprese con fatturato inferiore al milione. Pur essendo quelli che hanno subito maggiormente il lock down sono anche i primi a ripartire.

Il Nord Ovest e il Nord Est sembrano esser ripartiti bene, il centro e il Sud invece con una certa fatica.

La maggior parte delle imprese, 90,1%, ha mantenuto i contatti coi propri clienti durante il periodo di fermo. L’impressione per il 73,2% di chi si è sentito coi clienti, è che ci sia una ripartenza anche se piuttosto timida. Ciò che forse ha influenzato il sentiment delle aziende è la gestazione piuttosto lunga e laboriosa dei provvedimenti.

Business futuri

Le aziende prevedono un aumento dell’attività del noleggio a discapito della vendita. Il 57,1% prevede infatti un aumento del noleggio, mentre appena l’11% prevede un aumento della vendita. Percentuali quasi invertite se si parla di diminuzione, infatti il 6,6% prevede una diminuzione del noleggio e il 48,4% delle vendite.

Mediamente il settore del noleggio sta diventando sempre più strategico e lo è per quasi tutti i segmenti, soprattutto per quello con classe di fatturato sotto il milione che è anche quello che si è fermato maggiormente nel periodo di stop.

Nuove strategie aziendali

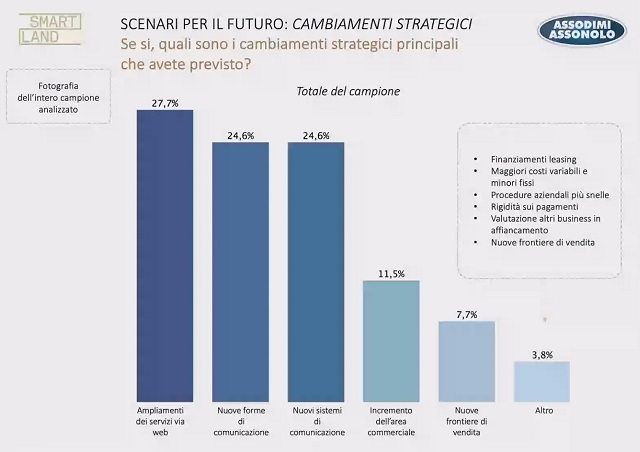

Il 59,3% prevede di adottare nuove strategie aziendali. In particolar modo sono le aziende con classe di fatturato sotto il milione e nella fascia tra i 5 e i 10 milioni a prevedere dei cambiamenti.

Il 27,7% all’ampliamento dei servizi via web. Il periodo di stop ha chiaramente passato alla ribalta l’importanza della presenza sul web delle aziende. Gli altri aspetti strategici sono relative alla comunicazione, col 24,6% che prevede nuove forme di comunicazione e un altro 24,6% nuovi sistemi di comunicazione.

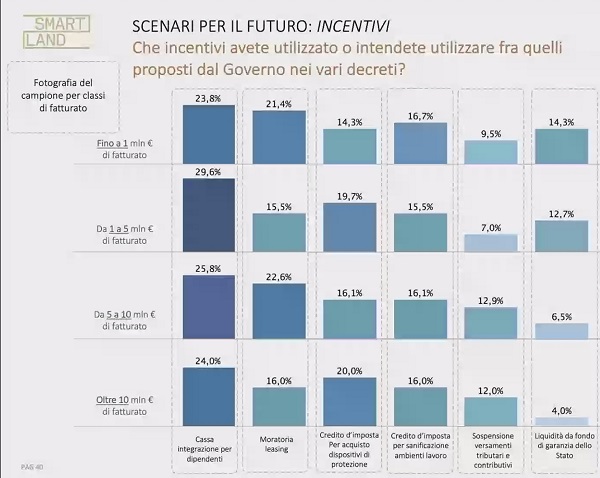

Incentivi utilizzati per affrontare lo Stop

La Cassa Integrazione risulta lo strumento più utilizzato dalle aziende , a seguire la moratoria sui leasing e il credito d’imposta per l’acquisto di nuovi dispositivi di protezione.

Previsioni

Secondo le fonti UNACEA venivamo da numeri molto positivi. Dal 2013 al 2019 la vendite in tutte le categorie di mezzi d’opera erano in crescita. Nel primo trimestre 2020 però si sono ravvisati i primi segnali di crisi.

Secondo le previsioni di GlobalData l’effetto del Covid-19 sul settore delle costruzioni è il peggiore in Europa. Si parla infatti di un diminuzione del -7,4% contro il -6,% della Francia o il -4,4% della Germania.

Le previsioni di Confindustria sono fortemente negative. Diminuzione del 9,6% del PIL, del 15,5% degli investimenti, import-export…L’indice di produzione industriale ha un crollo verticale senza precedenti.

Secondo Prometeia, al crollo verticale di Marzo e Aprile anche se non avviene un rimbalzo netto tale da compensare i due mesi di fermo, seguirà comunque una ripresa progressiva nei prossimi mesi.

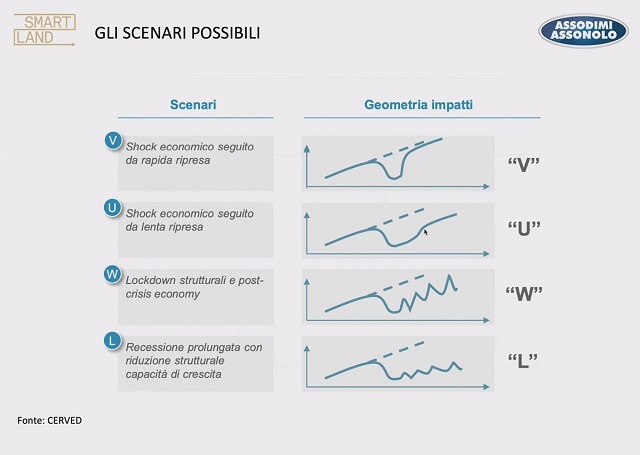

Cerved invece disegna 4 scenari possibili. Ripresa a V, a U, a W o a L. Con la ripresa a V si intende una ripresa repentina dopo un periodo breve di recessione, a U una lenta ripresa, a W un galleggiamento con ripresa lieve e a L una perdita strutturale di capacità produttiva.

Nel caso di una ripresa soft, ripresa a V, l’Italia non rimbalzerebbe nel 2021.Il PIL passerebbe da un -8,2% nel 2020 a un +5,2% nel 2021. Nel caso di uno scenario hard, ripresa a U e W, si passerebbe da un – 12% del PIL nel 2020 a un +9,5% nel 2021. Secondo i dati Cerved il settore delle costruzioni dovrebbe avere una contrazione del -2,6% tra il 2021 e il 2019.

Conclusioni

In definitiva le analisi mostrano un rallentamento generale dell’economia. I dati sul noleggio sembrano però mostrare una tenuta del settore. Se nel periodo ante Covid-19 era prevista una crescita del +10% del 2020 sul 2019, le previsione di oggi sono comunque di una crescita, però più contenuta, a +1,6%.

E’ invece piuttosto probabile che l’effetto Covid-19 sul noleggio si manifesti intorno a Settembre ed è altrettanto probabile che Agosto 2020 sarà diverso da quello 2019 in quanto diverse attività rimarranno aperte per compensare il lock down.

Parafrasando Della Puppa, se la parola d’ordine nella crisi del 2008 era resilienza, oggi è più opportuno parlare di metamorfosi. Le aziende si trovano difronte ad una sfida che rende necessario cambiare radicalmente il proprio business model e diventare qualcosa di diverso rispetto a ciò che si è stati sino ad oggi.